국내 IT 서비스 기업들 성적표는 어땠나

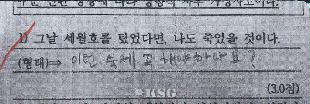

지난해 국내 주요 IT 서비스 기업들은 매출과 영업이익 부분에서 큰 성과를 거둔 것으로 나타나고 있다. 국내 주요 IT 서비스 기업들 가운데 쌍용정보통신과 동양시 스 템즈를 제외한 나머지 기업들은 모두 매출이 증가했으며, 특히 삼성SDS, LG CNS, SK C&C 등 빅3의 경우 10% 이상의 매출 증대와 20% 이상의 영업이익 증가라는 호 성 적을 거뒀다.

중위권 IT서비스 기업 가운데 신세계아이앤씨가 17.6%의 영업이익 증가와 9.2%의 매출 증가의 호조를 보였으며, 쌍용정보통신은 매출은 다소 줄어들었으나 영업이익 에 서 흑자 전환의 성과를 거뒀다. 전반적으로 중위권 IT서비스 기업들 역시 매출과 영 업이익 부분에서 호조를 보이고 있으나, 상위권 기업과의 격차는 더욱 커지고 있 는 상황이다.

2006년 주요 IT서비스 기업 매출 호조

지난해 주요 IT 서비스 기업의 매출은 6조 4,419억 원에 달하는 것으로 나타났 다. 올해 각 기업이 공시한 2006년 감사보고서에 의하면 삼성SDS를 비롯한 주요 IT 서비스 기업들의 매출총합은 6조 4,410억원으로 2005년 5조 7,780억 원에 비해 11.4% 증가한 것으로 나타났다.

주요 IT서비스 기업들의 영업이익 역시 5,530억 원을 기록해 2005년 4,432억 원 에 비해 23.7%라는 큰 폭의 증가세를 기록했다. 이는 지난해 대기업을 비롯해 공공, 금융, 제조 부분에서 대형 프로젝트가 다수 진행돼 IT 서비스 기업 전반적으로 매출 향상이 나타났으며, 지난 몇 년간 IT 서비스 기업들이 수익성을 중시하는 경영풍토 가 자리를 잡아가며 수익성이 개선되고 있는 것으로 풀이된다.

하지만 이러한 호성적의 거의 대부분을 상위 3개사가 차지하고 있어 IT 서비스 업 계 전반의 호조나 수익성 개선으로 보기는 힘들다. 오히려 상위그룹과 중진그룹 간 의 격차는 더욱 커지고 있는 것으로 나타나고 있다. 삼성SDS, LG CNS, SK C&C 3 사 의 매출은 5조 542억원으로 주요 기업 매출의 78%를 차지하고 있으며, 영업이익 의 경 우 3사의 영업이익(5,015억 원)이 전체영업이익의 90.6%를 차지하는 등 심각 한 편중 현상을 보이고 있다.

상위 3사 매출 성장세 가속

삼성 SDS사는 2006년 1,017억 원의 매출을 기록해 2005년 대비 12.1% 성장했다. LG CNS는 2006년 1조 8,455억원의 매출을 기록해 전년 동기 대비 16.5% 성장한 것으 로 나타났으며, SK C&C는 2006년 1조 1,070억 원의 매출을 올려 전년 동기 대비 10.4% 성장했다. 이들 3사는 지난해 매출의 급성장을 기록했으며, 특히 삼성SDS의 경 우 해가 갈수록 성장세가 상승하는 모습이 나타나고 있다. 삼성SDS의 경우 매출 기 준 으로 2004년 전년대비 3.8%의 성장에 그쳤으나, 2005년 5.9%, 2006년 12.15 라 는 가 파른 성장세를 보이고 있다.

이에 비해 LG CNS와 SK C&C는 다소 굴곡을 보이고 있다. LG CNS는 2004년에 전년대비 12.8%의 성장세를 보였으나 2005년 들어 8.4%로 주춤했다. 하지만 지난 해 16.5%의 높은 매출 성장세를 보이며 성장세를 빠르게 회복하고 있다. SK C&C 역 시 2004년에 전년대비 7.6%의 성장률이 2005년 들어 6.8%로 소폭 하락했으나, 지난 해 10.4%로 성장세를 회복했다.

신세계, 동부, CJ 꾸준한 성장세 보여

상위 3개사를 제외한 중간 그룹 기업들의 매출 성장도 나타나고 있다. 포스데이 터 가 3,379억 원, 쌍용정보통신이 2,234억 원을 기록했으며, 신세계아이앤시가 2,004 억 원으로 매출 2,000억 원대를 넘겼다. 이외에 대우정보시스템이 2,460억 원 대의 매 출을 올린 것으로 분석되고 있다.

동부정보기술과 CJ 시스템즈가 각각 1,534억 원과 1,432억 원의 매출을 기록했 고, 동양시스템즈는 836억원의 매출을 올려 전년 매출에서 다소 줄어든 것으로 나타 났는데 이는 주력사업인 금융 SI 부분에서의 부진이 주요 원인으로 거론되고 있다.

이들 중견그룹 기업들의 매출규모가 상위 3사와 큰 격차를 보이고 있어 성장률 측 면에서는 직접적인 비교가 큰 의미를 가지기는 힘들지만, 동부정보기술, CJ 시스 템즈 의 매출 성장세가 이중 두드러지게 나타나고 있다.

동부정보기술은 2005년에 전년대비 39.5%의 매출 성장세를 보인데 이어 2006년에 도 13.5%라는 두 자리 수 성장을 기록하고 있다. CJ 시스템즈 역시 2005년 18%의 매 출 증가세가 2006년에는 25.7%로 더욱 상승한 것으로 예상되고 있다. 이들 기업 외 에 신세계아이앤씨가 2004년 이후 꾸준한 성장세를 기록하고 있다. 신세계아이앤씨 는 2005년 5.1%, 2006년 9.2%의 매출 증가세를 보이고 있다. 한편 쌍용정보통신은 2004년 이후 영업 이익이 지속적으로 개선되어 2006년 27억 원의 흑자 전환에 성공 했 다.

일부 기업을 제외하고는 중견 IT 서비스 기업들의 경우 성장세의 기복이 다소 심 하게 나타나고 있다. 이는 매출 규모가 크지 않다는 점과 이들 기업의 경우 계열사 IT 프로젝트가 매출의 큰 비중을 차지하고 있어 프로젝트의 착수시기가 매출 성장세 를 좌우하고 있는 탓으로 보인다. 또한 수익성을 중시 여기는 경영기조가 중견 IT 서 비스 기업으로까지 확산되고 있어 단기적인 매출 감소 현상도 나타나고 있는 것 으 로 풀이된다.

주요 기업의 2007년 사업 전망

삼성SDS

삼성SDS는 지난해 경영 키워드로 삼았던 물지게(균형)경영 기조로 인해 매출과 이 익의 동반 상승 성과를 달성한 것으로 설명하고 있다. 삼성SDS는 지난해 공공부 분 에 서 병무청 차세대 정보시스템을 시작으로 ‘제1중앙방공관센터(MCRC) 노후교 체 사 업 (일명 북극성)’을 1,340억원에 수주하는 등 공공부분에서 큰 성과를 거뒀 고 이외 에 농협 BPR 등을 수주해 금융 분야에서도 약진을 보였다.

삼성SDS는 2010년 글로벌 일류 IT 서비스 기업을 중장기 비전으로 삼아 이를 위 해 올해 내부 조직의 질적인 향상에 중점을 둘 방침이다. 내부적으로 선도역량, 기 술 역량, 개발역량, 관리역량, 혁신역량 등 5대 역량을 강화해 지속적 성장의 토 대를 강화한다는 것이다. 또한 컨설팅, SI, ITO, IT 인프라 등 기본 IT 서비스 사 업 을 토대로 U-City와 통합된 SOC, 전자. 제조에 특화된 EO 등 차별화된 사업 전 개 를 계획하고 있다.

LG CNS

LG CNS는 올 1월부터 입주를 시작한 상암 IT 센터를 기반으로 IT 신기술 개발, 수 익성 높은 신규 사업 창출에 주력할 계획이다. 상암IT센터는 데이터센터, IT R&D 센터, 디지털 방송. 미디어 센터, IT 교육센터 등의 기능을 갖추고 있다. 또 한 센터 내에 국내 및 글로벌 통신사업자의 통신 노드를 구성하여 전략적 협업모 델 을 구축하 는 방안도 모색 중이다.

LG CNS는 산업별로 우선 공공정보화 사업에서는 흑자경영 기조를 유지하며, 전자 정부 로드맵 사업 및 SOC 사업 등에 주력할 계획이다. 또한 2006년에 신설한 미래전 략사업부분을 중심으로 U-City, RFID/USN, 스마트카드 등의 신기술을 고객의 비즈니 스 모델에 적용해 새로운 가치가 창출될 수 있도록 돕는 대규모 복합 선제안형 신사 업을 적극 발굴할 계획이다. LG CNS는 신한은행 차세대 프로젝트 수행 역량을 바탕 으 로 올해 금융권 차세대 시장을 석권하고, 중국. 동남아. 미국을 중심으로 현지거 점 위주의 해외사업을 확대해 나갈 계획이다.

SK C&C

SK C&C 는 올해 ‘혁신과 도전’을 경영 화두로 매출 1조 3,200억 원, 경상 이 익 750억 원을 목표로 설정했다. 공공, 금융, 텔레콤, 에너지, 제조 등에서 쌓은 경 험으로 핵심 솔루션을 개발해 마케팅을 강화한다는 전략을 수립했다. 이의 일환 으 로 올해 초 솔루션 기반 SI 사업 역량 강화를 위해 솔루션 본부를 새로이 신설했 다.

또한 선제안형 사업에 필요한 컨설팅 역량을 강화하기 위해 컨설팅 본부를 공공, 금융, 제조, 통신, ERP 솔루션, 비즈니스 솔루션 등 총 6개 컨설팅 팀으로 구성했 다. SK C&C 는 SK 텔레콤, SK 등 산업별 아웃소싱 경험과 IT 인프라 구축/운영, SLA 운영 노하우를 바탕으로 외부 IT 아웃소싱 시장을 적극 개척할 계획이다.

포스데이타

포스데이타는 올해 IT 서비스 사업과 함께 와이브로, ETC 등 IT 제조 부문 의 사업을 적극 추진하여 성장 기반을 마련한다는 계획이다. 우선 IT 서비스 사업부 문에서는 와이브로, RFID, 홈 네트워크 등의 신기술들을 접목하여 서비스 모델의 차 별화를 추진하고, u시티 등 투자형 사업을 지속적으로 발굴할 계획이다.

SM 부분은 글로벌 기업들과 협력해 대외 아웃소싱 사업을 확대하고, 포스코 정보 시스템을 개발. 운영하면서 쌓은 노하우를 패키지화하여 대외 사업에 활용할 예정이 다.

또한 포스코 해외 제철소 건설 계획과 확대 구상에 발맞춰 글로벌 서비스 능력을 높여나가는 한편 해외개발센터(ODC)를 신설하는 등 다양한 진출방안을 모색할 계획 이 다.

쌍용정보통신

쌍용정보통신은 올해 통합융합의 컨버전스 시장과 스포츠 SI에 주력할 방침이다. 특히, 방송, 텔레콤, NI(네트워크통합) 등 컨버전스 사업과 스포츠 SI 등 경쟁우위 를 갖춘 사업 부문에 회사의 경영 역량을 집중해 수익성을 극대화할 방침이다.

해외진출 부문은 중국 및 동남아 국가들을 대상으로 진출을 모색하고 있다. 특히 IT 관련 인프라 구축 수요가 예상되는 동남아시아의 디지털 지상파 방송시스템, 트 리 플 플레이 서비스(TPS), IPTV 등의 사업 진출을 노리고 있다.

신세계아이앤씨

신세계아이앤씨는 올해 그룹사와 공공 부문을 대상으로 RFID 사업을 더욱 확대한 다는 전략이다. 이마트 퓨처 스토어 및 물류센터 입.출하 시스템, 신세계인터내셔널 의 의류 매장과 건설의 현장관리 등 그룹의 다양한 영역에 RFID 적용을 적극 추진하 며, 수출입물류관리, 안심먹거리 서비스 등 공공부문의 RFID 시범사업을 확대할 방 침 이다.

이외에 데이터 센터 아웃소싱, e-Learning 대외사업 등 신 수익 사업을 확대하고 지난해부터 검토한 신규 사업을 본격적으로 추진하고 있다. 신세계아이앤씨는 대외 SI 매출 확대와 게임 사업의 수익구조의 개선에도 나선다.

동부정보기술

동부정보기술은 올해 매출 2,000억 원, 경상이익 11ODJR 원 달성해 2010년까지 연 평균 34%의 성장률로 업계 5위까지 도약한다는 전략을 세웠다. 이를 위해 동부정 보기 술은 올해 ‘경영기본혁신 7대 과제’ 와 ‘경쟁력 강화를 위한 사업혁신 7대 과제’ 를 확정했다. 경영기본혁신 7대 과제는 경영체질 강화와 경영효율 극대화를 위해 추 진하는 혁신 과제로서 성과주의 조직운영체계 정립, 글로벌 수준의 인재 확 보. 육 성, 창의.주도형 기업문화 조성, 윤리경영 확산, 6시그마 확산 및 정착, 내 부 IT/RTE 시스템 통합 및 고도화 등이다.

또한 안정적 수익과 미래 성장 동력 확보, 서비스 수행 역량 강화 방안으로 고객 가치 창출을 위한 서비스 선 제안 활동 강화, 신사업(RFID/USN 등) 발굴 및 추진, 금 융사업(BPI 등) 전략화, 선별적 수주를 통한 대외사업 수익성 제고, 프로젝트 수 행 역량 강화 등 사업혁신 7대 과제를 적극 추진하기로 했다.

동양시스템즈

동양시스템즈는 핵심사업 분야 1등 구현으로 올해 매출액 1,200억 원, 경상이익 40억 원을 달성을 목표로 삼고 있다. 올해 핵심 사업으로 금융 및 SI 및 아웃소싱 분 야에 집중할 방침이다.

금융 SI 시장에서는 퇴직연금 및 변액보험 분야의 수요가 올해 본격 확대될 것으 로 전망하고, 이를 중심으로 금융 및 SI 시장을 공략할 계획이다. 또한 증권사간 인 수합병과 시스템 교체 주기에 따른 시스템 통합 및 업그레이드 시장, 그리고 자본시 장통합, 공인전자 문서보관소 등 신규 금융 IT 수요에 적극 대응한다는 전략이다.

특히 그동안 금융권 IT 통합 프로젝트 경험과 노하우를 기반으로 자본시장통합 관 련 IT 시장을 주도한다는 전략이다. 그리고 IT 컴플라이언스 관련 솔루션을 기반 으 로 한 비즈니스를 더욱 강화하기로 했다.

많이 본 기사

- 캐나다 철도파업 ‘눈앞’…북미 물류대란 재연 우려15조 돌파했던 국적 컨선사 영업益 6900억으로 곤두박질‘컨운임 27% 급등’ HMM, 1분기 영업익 4070억…33%↑“단순작업은 로봇 고효율 업무는 인간” 스마트 물류를 그린다BDI 2066포인트…중대형선 시장서 하락세 심화'계열사 시너지 효과' 태웅로직스 1분기 매출 2023억…8.5%↑컨운임지수 20개월만에 2300선 돌파…美·유럽 두자릿수 급등팬오션, 1분기 영업익 982억…전년比 13%↓ vs 전기比 43%↑한중카페리 활성화 양국관계 개선에 달렸다기고/ 해양강대국의 그림을 크게 그리자

- CJ대한통운, 1분기 영업익 1094억…전년比 10% 증가FELB코리아, 글로벌 ESG 평가서 ‘상위 1%’ 플래티넘 등급 획득“해운조선시장 탈탄소 실현에 최적의 솔루션 제공”CJ대한통운 한국사업부문대표에 윤진 FT본부장 승진해수부, 친환경 연안선박 신조 최대 50억 지원LX판토스, 中 최대 물류사 시노트란스와 합작회사 추진KIFFA, 경기도 해운물류 청년취업아카데미 수강생 모집해운조합-해기교육원 상선 6급 해기사 양성과정 입교식 개최YGPA, 저소득 취준생에게 ‘따뜻한 밥상’ 후원금 전달부산·인천항 1분기 사상 최대치 경신…광양항은 10개월 연속 증가세

0/250

확인