2015-05-29 15:19

창간특집 기획취재/ 상반기 해운물류조선시장 심층 진단

해운·항공 ‘저유가’ 포워더 ‘저운임’으로 웃었다

‘물동량 감소’ 하역사 실적 희비 엇갈려···하역료 인가제 기대

조선사 실적 부진 찬바람···전세계 신조발주량 63% 급감

해상 운임 역대 최저치

해운 불황에도 불구하고 올해 1분기에 주요 국적선사들이 흑자를 냈다. 저유가가 호성적의 배경이 됐다.

올해 해운시장은 벌크선 시장의 최대 불황으로 요약된다. 5월22일 현재 건화물선운임지수(BDI) 평균치는 607에 불과하다. 지난해 평균의 1105에 비해 55%나 하락한 수준이다. 지난해 이맘 때 시장도 썩 좋은 편은 아니었지만 올해는 작년의 하소연은 명함도 내밀지 못할 만큼 심각한 부진이 시장을 강타했다.

같은 날 기준 올해 용선료 평균치는 케이프사이즈 7101달러 파나막스 7611달러 수프라막스 7976달러에 불과했다. 지난해 평균 용선료는 케이프 1만7934달러, 파나막스 1만2035달러, 수프라막스 1만1389달러였다.

771로 새해를 시작한 BDI는 1월27일 말 700선이 무너졌으며 4일 후엔 600선대가 붕괴됐다. 그리고 2월11일엔 역대 최저치인 553까지 떨어졌다. 이후에도 BDI는 지속적으로 하락해 같은 달 18일엔 509를 찍었다. 1986년 7월31일 554 이후 29년만에 건화물선 시장의 ‘신기록’이 수립됐다.

대형선이 벌크선 시장의 부진을 이끌었다. 1~2월 케이프사이즈운임지수(BCI)는 2010~2014년 사이 최저점이었던 2013년 같은 기간에 비해 56%나 하락했다. 중국이 철광석과 석탄, 보크사이트, 니켈광석 등의 원자재 수입을 줄이자 만성 공급과잉에 허덕이던 벌크선 시장은 치명상을 입고 말았다.

미국의 곡물수출 둔화도 시황 부진을 거들었다. 2월까지 중국의 철광석 수입량은 1억4656만t으로 지난해의 1억4786만t에 비해 감소세를 띠었으며 석탄은 지난해 5859t에서 올해 3204만t으로 45%나 감소했다.

3월 이후에도 BDI는 깊은 수렁에서 헤어나오질 못하고 있다. 2월부터 5월27일까지 BDI가 600선을 넘은 건 12일(영업일)에 불과하다. 중국 철광석 수입량은 3월과 4월 연속으로 지난해 실적을 뛰어넘었지만 석탄 수입은 하향세가 이어지면서 대형선 시장 부진을 부추기고 있다. 1~4월 중국의 석탄 수입량은 6902만t으로, 지난해 같은 기간(1억1086만t)의 62% 수준에 불과하다.

컨테이너선 시장도 유럽항로를 중심으로 침체 국면을 면치 못했다. 상하이항운거래소에 따르면 상하이발 북유럽항로 운임은 지난 4월30일 20피트컨테이너(TEU)당 343달러까지 곤두박질쳤다. 유럽항로 운임이 300달러대까지 떨어진 건 역사상 처음이다. 그야말로 아시아 역내항로에도 못 미치는 수준이다.

4월까지 유럽항로 평균운임은 785달러로 지난해 평균 1176달러의 67% 수준에 불과하다. 정기선사들이 1만9000TEU급의 초대형선을 유럽 항로에 배치해 선복량이 기하급수적으로 늘어난 게 시황 부진의 원인이다. 올해 내내 초대형 선박 투입이 예정돼 있는 유럽항로는 성수기에도 운임회복이 쉽지 않을 것으로 보인다.

북미항로는 올해 초 서부 항만 적체로 골머리를 앓았다. 2월 중순 서부항만 노동 협약이 체결됐지만 적체는 5월 초까지 계속됐다. 이에 따라 선사들은 북미 동안으로 화물을 우회수송했으며 그 영향으로 동안 운임은 상승세를 탔다.

지난 3월 북미동안의 운임은 40피트컨테이너(FEU)당 5049달러를 기록해 최고점을 찍었다. 1~4월 상하이발 미 서안행 평균운임은 1905달러로 지난해 연평균 1972달러에 비해 소폭 낮은 반면 미 동안 평균운임은 4439달러로 지난해 평균 3714달러 대비 700달러 이상 높다.

서부 항만 적체로 인한 타격을 최소화하기 위해 선사들은 북미 동안 취항에 적극적으로 나서기도 했다. 국적선사 한진해운이 참여하고 있는 CKYHE가 3월 말부터 파나마 운하를 통한 신규 서비스를 시작했으며 G6얼라이언스도 비수기 동안 합쳐 운항했던 북미동안 서비스를 2루프로 분리했다. 선사들의 서비스 확장으로 북미동안 노선에는 5월까지 25척 가량의 선박들이 새로 투입돼 공급도 증가했다.

중남미항로와 호주항로도 상반기 내내 도무지 오르지 않은 운임 탓에 골머리를 앓아야 했다. 중남미항로를 취항하는 선사들은 올해 들어 한 달마다 운임인상(GRI)을 공지했으나 전혀 효력을 보지 못했다. 급기야 지난 4월10일에는 상하이-브라질 산투스 운임이 400달러대까지 떨어지기도 했다. 대형 선박들의 캐스케이딩(전환배치)으로 선복이 늘어난 호주항로 역시 번번이 GRI의 실패를 겪어야만 했다.

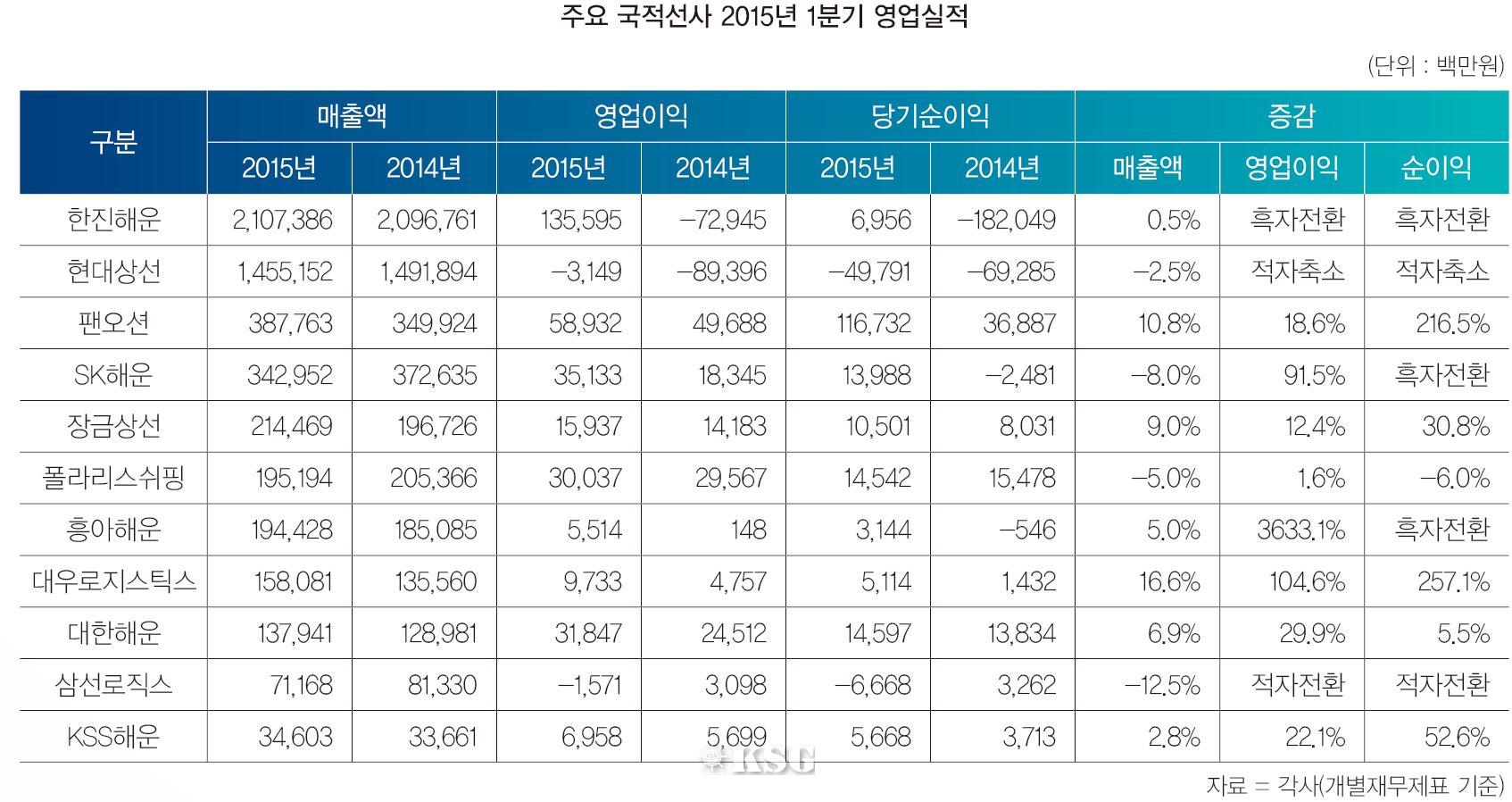

이런 가운데 지난 1분기에 주요 국적선사들의 실적이 크게 개선된 것으로 나타났다. 한진해운은 같은 기간 영업이익 1356억원을 기록했다. 1년 전의 729억원 적자에서 1000억원 이상의 흑자로 널뛰기 했다. 현대상선은 개별 실적에선 영업손실을 벗어나지 못했지만 연결 기준으로는 42억원의 영업이익을 거뒀다. 벌크선 부문에서 낸 188억원의 손실을 컨테이너선과 터미널운영사업 등에서 상쇄했다.

벌크선 경쟁자인 팬오션과 SK해운은 나란히 589억원 351억원의 영업이익을 달성했다. 팬오션은 10.8%의 매출액 신장을 거두며 8%의 역신장에 운 SK해운을 제치고 외형 기준 3위로 올라섰다. 해운시장의 핫아이콘 장금상선과 폴라리스쉬핑은 159억원 300억원의 흑자 성적을 신고했다. 장금상선도 9%의 성장률로, 마이너스 성장을 기록한 폴라리스쉬핑을 외형에서 제쳤다.

흥아해운은 지난해 1억원대에서 올해 55억원으로 이익폭을 크게 끌어올렸다. 컨테이너와 탱커 부문 모두 고르게 영업이익을 냈다. 법정관리 신청 기업 중 대우로지스틱스와 대한해운은 높은 증가율과 함께 각각 97억원 318억원의 영업이익을 낸 반면 삼선로직스는 -16억원을 기록하며 적자전환했다. 가스선 전문선사인 KSS해운은 22%의 이익 성장률을 거뒀다.

불황에도 불구하고 선사들이 견실한 이익을 낸 건 연료비 지출을 크게 줄였기 때문으로 풀이된다. 올해 1분기 평균 선박연료유 가격은 t당 310달러대로, 지난해 같은 기간 610달러대에서 48% 가량 하락했다.

정기선시장, 운임 하락에도 대형선 투입은 계속

정기선사들은 운임 하락에도 아랑곳하지 않고 대형 선박 발주를 통해 ‘규모의 경제’ 실현에 전력투구하고 있다. 이미 1만9000TEU급 선박은 유럽 항로를 기항하고 있으며 2만TEU급 선박들도 건조되고 있다.

MSC는 지난 3월 1만9000TEU급 호를 인도받아 아시아-유럽 항로에 투입했다. 머스크는 국내조선소에 2만TEU급 선박 11척을 발주할 계획인 것으로 알려졌다. 차이나쉬핑은 지난 4월 1만9100TEU급 선박 다섯 척을 모두 인도받았으며 UASC는 1만8800TEU급 신조선 <바르잔>호를 인도받아 창사 이래 최대 선박을 운영하게 됐다.

UASC는 오는 2016년까지 여섯 척의 1만8800TEU급 선박을 인도받을 예정이다. CMA CGM은 2만600TEU급 컨테이너선 3척을 한진중공업에 발주했다. 이 밖에 홍콩선사 OOCL이 2만TEU급 컨테이너선 6척을 삼성중공업에 발주했으며 MOL 역시 삼성중공업에 2만100TEU급 컨테이너선 4척을 발주했다.

연달아 초대형 선박이 투입되면서 선복량은 기하급수적으로 늘고 있다. 정기선사들은 지난해에 비해 물동량이 오히려 증가했음에도 불구하고 운임이 날로 하락하는 원인을 선복량 증가에서 찾고 있다.

영국 컨테이너 트레이드 스터티스틱스(CTS)의 집계에 따르면 2월 유럽수출항로 컨테이너 물동량은 전년동월 대비 32% 증가한 117만 TEU를 기록했다. 2월 물동량은 월별 처리량으로는 역대 최고치를 기록했으며, 누적치도 전년동기대비 11% 증가해 호조를 보였다. 물동량이 오히려 늘고 있는 상황이지만 도저히 수요가 공급을 따라 잡지 못하고 있는 것이다.

알파라이너에 따르면 올해 1만9000TEU를 포함한 초대형 컨테이너 선박 51척이 유럽항로에 투입돼 선복 증가율이 무려 9.1%에 이를 것으로 전망됐다. NYK가 정리한 ‘전 세계 컨테이너 수송과 준공 상황 2014년판’에 따르면 올해 준공 예정인 1만 TEU급 이상 선박은 63척으로 선복량은 93만5000TEU에 이른다. 지난해와 척수는 같지만 선복량은 지난해 84만5000TEU보다 약 9만TEU 많다.

침체된 운임을 끌어올리기 위해 정기선사들은 블랭크 세일링(임시 휴항)을 통해 선복 줄이기에 나서고 있으나 상반기 내내 침체된 시황을 끌어올리는 것은 쉽지 않다. 호주항로의 경우 오는 6월까지 예정된 비수기 프로그램을 연장하려 했으나 상반기에도 감편을 통해 운임을 끌어올리지 못하자 연장 논의 여부를 백지화했다.

시황 침체엔 얼라이언스도 ‘무용지물’

지난해 동서항로에는 4대 얼라이언스가 탄생했다. 머스크와 MSC가 2M을 결성했으며 CMA CGM이 UASC, 차이나쉬핑과 함께 ‘오션쓰리’로 뭉쳤다. 국적선사 현대상선은 하파그로이드, OOCL, NYK, MOL, APL과 함께 G6를 구성하고 있으며 한진해운은 코스코, 양밍, 에버그린, 케이라인과 CKYHE로 공동운항을 하고 있다.

정기선사들은 공동운항을 통해 초대형 선박의 선복을 채우고 있으며 네트워크를 확장하고 있다. 얼라이언스 결성 후 공동운항을 통해 손쉽게 선복을 조절할 수 있어 운임 상승을 이룰 수 있지 않을까라는 기대도 있었으나 선사들의 공급 과잉으로 얼라이언스를 통한 운임 올리기는 물거품이 되어 버렸다.

5월 셋째주 기준 유럽항로의 소석률(선복 대비 화물 적재율)은 적게는 50%에서 많게는 80%로 넘쳐나는 선복 때문에 얼라이언스를 통한 공동운항도 선복 채우기엔 그다지 효과가 없는 것으로 나타났다.

한편 독일선사 함부르크수드는 지난 2월 칠레선사 CCNI와의 합병을 완료했다. 함부르크수드는 CCNI 인수를 통해 선복량 기준 세계 10위 선사로 도약하게 됐다. 총 선복량은 약 58만TEU에 이른다. 지난해 또 다른 독일 선사 하파그로이드는 CSAV와의 정기선 부문을 합병한 바 있다. 이로써 중남미 항로에서 양대 독일선사들은 더 강화된 네트워크를 자랑하게 됐다.

올해 1분기 정기선사들은 대체적으로 양호한 성적표를 내놨다. 머스크라인의 1분기 영업이익은 7억3600만달러로 지난해보다 46.3% 증가했다. CMA CGM의 영업이익은 4억6백만달러로 지난해보다 무려 218% 성장했다. 하파그로이드 또한 영업이익 1억6000만유로로 흑자전환에 성공했다. APL 역시 지난해 8200만달러 적자에서 1300만달러로 영업이익 흑자 전환에 성공했다.

국적선사들 역시 향상된 실적을 기록했다. 현대상선은 컨테이너선 부문의 선전으로 5년만에 영업이익 42억원을 달성했다. 한진해운 역시 1550억원의 영업이익을 올려 4분기 연속 흑자 행진을 이어갔다.

그러나 선사들은 1분기의 양호한 성적표를 받고도 맘껏 웃지 못했다. 선사들은 1분기 실적 향상의 원인으로 유가 하락과 달러 강세를 꼽고 있다. 선박 연료유인 벙커C유는 2월 기준 톤당 300달러로 지난해 600달러에 비해 반토막으로 떨어졌다. 실적 호조를 일군 원인은 정기선 시장이 호황이었기 때문이 아니라 유가 하락에 따른 내부적 비용 절감 때문이라는 것. 가뜩이나 정기선 시장이 불황을 겪고 있기 때문에 유가 하락 효과가 언제까지 갈지는 미지수다.

포워딩업계, 운임 하락 ‘호재’…환율하락 ‘악재’

상반기 국제물류업계는 낮은 해상운임을 제외하면 지난해에 이어 여전히 2자 물류업체의 시장 확대, 콘솔 마이너스 운임, 출혈경쟁 등 어려운 물류환경에서 벗어나지 못한 모습이다.

상반기 내내 원양항로의 해상운임은 저조했다. 유럽항로는 물동량 부진과 운임 약세로 최악의 상황이 이어졌다. 지난해와 비슷한 운임수준을 유지한 북미항로와 달리 유럽항로는 전통적인 비수기인 1~2월을 지나 시황이 상승세를 탈 것으로 기대됐던 3~4월에도 시황 하락세를 멈추지 않았다.

구주항로를 포함한 원양항로에서의 해상운임 하락은 국제물류주선업체(포워더)에게 호재로 작용했다. 물동량은 제자리걸음이지만 포워더들의 수익성이 해상운임에 크게 영향을 받는 만큼 어깨가 한결 가벼워진 모습이다. 최근 몇 달 해상운임이 바닥을 치면서 화주와 운임인상을 두고 줄다리기를 벌이는 수고스러움은 덜 수 있었기 때문이다.

프레이트포워더를 상대하는 콘솔사들도 해상운임이 바닥권에 머물면서 상대적으로 더 호조를 맛봤다. 콘솔사들이 가장 힘들어 하는 점 중에 하나가 롤러코스터를 타는 해상운임이다.

소량혼재화물(LCL)을 모아 컨테이너 한 대를 채워 마진을 남기는 콘솔사들의 특성상 해상운임이 오르면 포워더에게 인상분을 적용하기가 어려워 떠안아야 할 부담이 크지만 올해와 같이 선사들이 운임을 올리지 못할 경우 수익 내기가 수월해진다. 최근 선사들의 GRI(기본운임인상) 공지가 시장에서 ‘유명무실’해지자 콘솔사들은 화주(프레이트포워더)에게 운임을 올려달라는 ‘아쉬운 소리’를 하지 않아도 돼 안도하는 분위기다.

하지만 저조한 해상운임이 대외적인 악조건을 모두 상쇄하진 못했다. 한동안 미주지역 포워더의 발목을 잡던 서부항만적체가 해결된 걸 제외하고는 러시아 루블화 가치하락으로 인한 북방물류 침체는 지속되고 있다. 특히 지난해 하반기부터 이어진 전 세계적인 통화약세로 국내 수출업체들이 휘청거리자 국제물류업계도 피해가 속출하고 있다.

원화 대비 유로화는 1100원대, 엔화는 800원대까지 하락했다. 최근에는 다시 상승세를 보이고 있지만 상반기 내리 약세가 지속됐다. 그 결과 유럽과 일본행 수출물량이 급격히 줄어들었고 국제물류업계도 고스란히 직격탄을 맞고 말았다. 한국근해수송협의회에 따르면 1분기 한-일 해상수출화물은 9만5185TEU로 전년동기대비 9.1% 감소한 반면 수입화물은 8만3541TEU로 13.3% 증가했다. 한 포워더 관계자는 “유럽도 유로약세가 지속되면서 예상만큼 물량이 늘질 않고 있다”며 “엔화 약세가 지속되면서 주요 고객사 수출물량이 대폭 줄어 힘든 상황”이라고 토로했다.

하지만 여전히 LCL콘솔 시장의 과열된 경쟁은 식을 기미가 안보인다. 해외 파트너콘솔사와 계약을 맺고 물량을 주고받는 국내 콘솔사들은 수출물량 유치 전쟁을 벌이면서 마이너스 운임 폭을 키워왔다. LCL의 마이너스 운임은 끝이 어딘지 모를 정도까지 내려간 상태다.

제도 허점 파고드는 2자물류

국제물류주선업체들은 2자 물류기업의 시장잠식으로 여전히 어려움을 겪고 있는 상황이다. 개정 공정거래법이 적용되면서 일감몰아주기 규제가 강화됐지만 달라진 점은 찾아볼 수 없다. 중소물류기업들은 모기업 물량을 기반으로 한 2자 물류기업들의 저운임 영업에 밀려 물량 이탈을 마냥 지켜보고 있는 처지다.

지난 2월부터 시행된 개정 공정거래법상 총수 일가 지분이 30%를 넘는 상장계열사(비상장사는 20%)는 일감 몰아주기 규제 대상이 돼 그룹 내 다른 계열사와 200억원 또는 연 매출 12%가 넘는 거래를 할 수 없게 됐다. 위반 금액의 최대 25% 과징금은 물론이고 이익을 제공한 기업과 수혜기업, 특수 관계인이 모두 처벌을 받게 된다.

하지만 현대글로비스의 예에서 보듯 2자물류기업들은 일감몰아주기를 규제하기 위해 만든 법 제도의 허점을 이용해 3자물류시장 확대를 가속화할 것으로 예상된다.

현대글로비스는 총수 일가의 지분 매각으로 일감 몰아주기 규제 대상에서 벗어났다. 지난 2월 법 시행에 즈음해 현대자동차그룹 정몽구 회장과 정의선 부회장은 현대글로비스 지분 블록딜(시간외 대량매매)에 성공하면서 지분율을 29.99%로 극적으로 낮췄다. 공정위 규제를 받는 지분 30%에서 10주가 모자라는 수준에서 현대차 그룹 물류자회사는 정부의 일감몰아주기 규제 사정권에서 탈출했다.

한 포워더 관계자는 “글로비스가 일감몰아주기 규제에서 벗어나니 오히려 떳떳하게 중소 포워더 물량 뺏기에 나서고 있다”며 “제도의 맹점을 이용해 2자물류기업이 물류시장을 교란하는 현실이 암담할 뿐”이라고 말했다.

이처럼 물류업계는 공정거래법상 일감몰아주기 규제대상은 해결책이 되지 못한다고 입을 모은다. 오히려 2자물류기업에게 날개를 달아준 격이라고 말하는 곳이 많다. 중소 포워더들은 모기업의 물량을 업고 3자물류시장까지 공략하는 공룡기업들을 따라갈 수가 없기 때문이다.

갈수록 척박해지는 국제물류시장 환경에 대응해 정부의 실질적인 중소물류업체 활성화 방안이 시급하다는 지적이다.

부산항 실적 호조로 전국 ‘컨’화물 ↑

전국 항만에서 처리된 항만 물동량은 1년 만에 하락반전했다. 2014년 1분기 5%의 성장을 거뒀지만 올해 1분기에 2% 하락한 성적을 신고한 것이다. 반면 컨테이너 물동량은 지난해에 이어 올해도 상승곡선을 그리며 순항 중이다.

해양수산부에 따르면 올해 1분기까지 전국 무역항에서 처리한 항만물동량은 총 3억4839만t으로 전년 동기 3억5515만t 대비 1.9% 감소했다. 이 중 수출입화물은 2억9664만t, 연안화물은 5175만t을 차지했다. 부산항 대산항은 1년 전에 비해 나아진 실적을 보였지만, 목포항 평택항 포항항 등의 실적 악화가 물동량 하락으로 번진 것으로 분석된다.

대산항은 신규부두 증설(3개 선석)로 주요 취급 품목인 유류화물 처리 실적 개선에 힘입어 전년 동기 대비 6.8% 증가한 것으로 나타났으나, 평택당진항의 경우 유류화물 수입 감소와 철재의 처리실적 악화 등으로 인해 전년 대비 13.1%나 감소했다. 포항항은 연탄, 철재와 고철 처리실적 감소로 1년 전 같은 기간에 견줘 9% 하락한 것으로 보인다.

컨테이너 물동량은 꾸준한 상승세를 보이고 있다. 올해 1분기 전국 항만에서 처리된 컨테이너 물동량은 전년 동기 대비 4.4% 증가한 616만5천TEU를 기록했다. 환적화물이 전체 물동량 상승세를 이끈 것으로 나타났다. 1분기 전국 항만의 수출입화물은 2% 증가한 350만1천TEU를 기록했으며 환적화물은 6.9% 성장한 258만6천TEU로 집계됐다.

항만별로 살펴보면 부산항이 전년 동기 대비 5.7% 증가한 470만9천TEU를 처리해 1분기 전국 물동량 증가세를 견인했다. 특히 부산항은 올 3월 분기와 월간 실적에서 각각 사상 최대 실적을 달성했다. 종전 최대실적인 160만9천TEU를 뛰어넘은 163만TEU의 처리량을 기록하면서 역대 최고치를 경신한 것이다.

분기 실적 또한 6% 증가한 470만TEU를 달성하며 사상 최고치 기록을 세웠다. 2M 등 글로벌 얼라이언스의 환적물량 증가가 실적 상승으로 직결됐다. 부산항은 올해 1분기까지 470만9천TEU를 처리, 홍콩항을 바짝 추격하고 있다. 홍콩항은 컨테이너 처리실적에서 8% 감소한 488만2천TEU를 처리하며 9개월 연속 내리막길을 걸었다. 지금같은 상승세라면 홍콩항을 잡고 세계 5위로 복귀할 가능성이 크다.

광양항은 미 서안 항만 파업의 여파로 전년 동기보다 7.2% 감소한 56만TEU를 처리했으며, 인천항은 베트남, 태국 등 동남아 국가와의 수출입 물량 증가에 따라 전년 동기보다 2.6% 증가한 53만5천TEU를 기록했다.

항만물류기업, 신수종 사업으로 활로 모색

항만물동량 감소로 역풍을 맞고 있는 항만물류기업들은 신수종 사업 모색에 골몰하고 있다. 올해 항만물류기업들은 택배와 창고, 육상운송 등을 통해 하역부분에서 떨어진 매출을 메우며 고군분투하고 있다.

항만물류기업들의 올해 1분기 실적은 제각각인 것으로 나타났다. CJ대한통운, 인터지스, 케이씨티시(KCTC)는 영업이익 부문에서 괄목할 만한 성장을 일궜지만 나머지 기업들은 그렇지 못한 것으로 나타났다.

CJ대한통운의 올해 1분기 누계 매출액은 1조원을 돌파하며 고성장 기조를 이어갔다. 영업이익 역시 지난해 1분기와 비교해 80% 폭증한 310억원을 기록했다. 택배와 항만하역사업 등의 실적 호조가 매출액 호조로 이어졌으며, 계약물류와 국제물류 부문에서의 성장도 실적 상승의 원동력으로 작용했다.

한진은 영업이익 부문에서 소폭 감소한 실적을 신고했다. 한진의 올해 1분기 영업이익은 112억원을 기록, 1년 전 같은 기간과 비교해 1% 하락했다. 반면 매출액과 순이익은 대폭 뛰었다. 올해 1분기 한진의 매출액은 16% 증가한 3737억원을 기록했으며 순이익 역시 90% 폭증한 74억원으로 집계됐다. 육운과 해운, 창고, 택배사업 등이 매출액 상승으로 이어졌다.

인터지스는 영업이익과 순이익이 2013년에 비해 두 배 이상 뛴 호성적을 신고했다. 인터지스의 영업이익은 지난해 1분기 47억원에서 올해 1분기 96억원으로 104% 성장했으며 순이익도 27억원에서 56억원으로 107%나 증가했다. 매출액 역시 14% 증가한 1409억원을 기록했다. 해운과 포워딩사업이 지난해 1분기에 비해 큰 성장을 보이며 실적상승으로 이어진 것으로 풀이된다.

세방의 영업이익은 지난해에 비해 감소한 것으로 나타났다. 세방의 올해 1분기 영업이익은 91억원을 기록, 지난해 1분기 98억원에 비해 7% 하락한 실적을 냈다. 반면 매출액과 순이익은 지난해 1분기에 비해 성장했다. 특히 세방의 순이익은 15% 성장한 86억원을 기록했으며 매출액 역시 4.5% 성장한 1406억원을 기록했다.

동방은 순이익에서 지난해 1분기와 비교해 크게 개선된 실적을 신고했다. 동방의 순이익은 20억원으로 지난해 1분기에 견줘 43% 성장한 것으로 나타났다. 반면 영업이익은 지난해 1분기 50억원에서 올해 1분기 42억원으로 16% 후퇴했다.

올해 1분기 KCTC는 우수한 성적을 일구며 실적 개선에 성공했다. KCTC의 영업이익은 15% 상승한 15억원을, 순이익 역시 38% 급증한 11억원을 기록했다. 소화물 사업과 운송 등의 부문에서의 실적 상승이 매출액 증가로 이어졌다. 국보는 영업이익과 순이익의 적자가 확대되며 어두운 그늘이 드리웠다. 매출액 역시 두 자릿수나 하락한 것으로 나타났다. 국보의 영업이익과 순이익은 각각 -13억원 -6억원으로 1년 전 같은 기간에 비해 적자 폭이 확대됐다.

항만물류기업들은 해외신사업, 중량물운송 등 향후 신사업에 투자해 활로 찾기에 부심하고 있다. 항만하역의 사업은 계속 유지하면서 신사업에 눈을 돌리겠다는 의도로 해석된다. 향후 전망과 관련해 항만물류기업 관계자들은 지난해 수준의 시황만 유지해도 좋을 것이라고 입을 모았다. 업계 관계자는 “항만하역에서 매출이 좋지 않다면 다른 부분에서 그 부분을 보전하기 위해 신사업 등 여러 사업에 노력을 펼쳐야할 것”이라고 말했다.

항만물류기업들의 하역 부문 매출액 하락은 턱없이 낮은 컨테이너 하역료에서 비롯된다. 특히 부산북항의 컨테이너 하역료는 밑도 끝도 없이 추락했다. 올해 부산북항의 평균 컨테이너 하역료는 3~4만원대를 유지하고 있는 것으로 알려졌다. 북항의 하역료는 2010년 들어 물동량 감소와 더불어 하락세를 띠고 있다.

지난해 3월 하역료를 신고제를 인가제로 전환하는 항만운송사업법 개정안을 공포한 해수부는 6월말 인가요금을 고시할 계획이다. 올해 3월에 고시될 것으로 전망됐지만 해운무역업계의 반발과 적정요금 산출에 어려움을 겪어 미뤄진 것으로 보인다.

해운무역업계는 하역료 인가제가 항만하역업계의 수익성을 보장해 주는 쪽으로만 추진되고 있다며 우려를 나타내고 있는 실정이다. 반면 항만하역업계는 항만시장의 수지개선과 서비스의 질을 높이기 위해서라도 하역료 인상이 필수라고 밝혀 양측의 갈등은 계속되고 있다.

대형조선사 1Q 실적 기대치 밑돌아

올해 국내 대형조선사의 영업실적과 수주실적은 기대치를 크게 밑돌고 있는 것으로 나타났다. 특히 대형조선 ‘빅3’로 불리는 현대중공업, 삼성중공업, 대우조선해양의 수주율은 목표치에 크게 미치지 못하는 모습이다.

올해 1분기 현대중공업은 14억3천만달러의 선박을 수주, 올해 수주목표인 191억달러 대비 7.5%의 달성률을 보였다. 삼성중공업과 대우조선해양 역시 같은기간 23억달러 14억달러를 수주, 목표치 150억달러 130억달러 대비 15.3% 10.7%의 달성률을 기록하며 가시밭길을 걷고 있다.

현대중공업은 올해 1분기 적자 폭이 확대됐으며, 대우조선해양 역시 8년 만에 적자 성적표를 낸 것으로 나타났다. 삼성중공업은 올해 1분기 흑자전환에 성공했지만 매출액은 24% 급감했다.

현대중공업은 2015년 1분기에 매출 12조2281억원, 영업손실 1924억원, 당기순손실 1252억원을 기록했다. 매출은 전분기 대비 11.7% 하락했으며, 영업이익과 당기순이익도 각각 적자 폭이 확대됐다. 매출은 조선부문 건조 물량 감소와 정유부문 국제유가 하락으로 감소했다. 영업손실은 일회성 비용인 퇴직위로금 1614억원이 반영되며, 적자 폭이 커졌다.

삼성중공업은 올해 1분기 263억원의 영업이익을 기록하며 흑자 전환에 성공했다. 삼성중공업은 올해 1분기 매출액은 2조6099억원, 영업이익 263억원, 당기순이익 109억원을 기록했다. 올해 1분기 매출액은 1년 전 3조4311억원에 비해 23.9% 감소했으나 순이익은 109억원을 달성하며 흑자전환했다.

영업이익 역시 지난해 1분기 -3625억원 적자에서 올해 1분기 흑자로 돌아섰다. 삼성중공업은 “올해 하반기 대형 해양프로젝트의 분기별 공정 진행률이 증가하며 분기별 매출이 점차 증가할 것”이라고 밝혔다.

대우조선해양은 8년 6개월, 분기로는 34분기 만에 영업이익 적자를 냈다. 최근 금융감독원에 따르면 올해 1분기 대우조선해양의 영업이익은 -433억원으로 1년 전 같은 기간 806억원에서 적자로 돌아섰다. 순손실 역시 적자 성적표를 내놓았다. 지난해 1분기 632억원에서 -1724억원으로 적자전환했다. 반면 매출액은 4조4860억원으로 전년 동월 4조651억원 대비 10.3% 증가했다.

올해 국내 대형조선사들은 유조선과 컨테이너선을 중심으로 일감을 채워가고 있다. 특히 올해 1분기까지 국내 대형조선사들이 수주한 전체 선박 중 유조선은 절반 이상을 상회한다. 대형조선 ‘빅3’로 불리는 현대중공업, 삼성중공업, 대우조선해양은 올해 총 45척의 선박을 수주했는데 이중 유조선이 25척인 것으로 나타났다. 유가하락으로 석유 해상 물량이 증가하면서 유조선의 수요가 높아진 것으로 파악된다. 또 조선시장에서의 원활한 수급 밸런스도 시장에서 선주사들이 발주량을 늘리고 있는 요인 중 하나다.

올해 1분기 신조선 발주량은 지난해와 비교해 크게 하락한 것으로 나타났다. 올해 1분기 전세계 신조선 발주량은 전년 동기 대비 65.3% 감소한 652만CGT(수정환산톤수)로 집계됐다. 해양플랜트 발주가 거의 전무한 수준으로 침체됐고, 에코십 투자수요의 위축이 실적 악화로 이어졌다는 분석이다. 발주액 역시 68% 감소한 120억달러를 기록했으며 한국은 이중 약 41%인 50억달러를 수주한 것으로 집계됐다.

항공, 유가하락 덕 ‘톡톡’

항공업계는 유가하락으로 수익개선을 이루면서 장기간의 항공운송시장 침체는 회복세로 접어든 모습이다. 올 상반기에는 해외여행 급증세로 여객수요 호조세가 이어지고 있으며, 화물부문도 수출입물동량 증가로 견조한 수준을 유지하고 있다.

국토교통부에 따르면 1분기 국제여객 및 국내여객이 전년 동기대비 각각 17.3%, 14.7% 증가했고 항공화물은 전년 동기대비 6.4% 증가했다. 1분기 항공여객은 2196만명을, 항공 화물은 95만t을 수송했다.

국제선 여객은 저비용국적사와 외항사의 공급 확대, 엔저와 유가 하락에 따른 가격부담 완화로 내국인 해외여행 증가하면서 역대 1분기 중 최대실적을 기록했다.

항공화물의 경우 유가하락으로 인한 비용 감소, 휴대전화와 반도체 관련 수출입 화물 수송 증가했다. 또한 여객증가에 따른 수하물 증가 등으로 성장세가 확대됐으며 미서부 항만 태업으로 인한 대체효과도 한 몫한 것으로 나타났다.

낮은 제트유가로 인해 전년대비 유류비 급감 효과가 나타나면서 1분기 항공사들은 영업이익 개선을 이뤘다. 대한항공의 1분기 매출액은 2조8712억원으로 전년동기대비 0.9% 감소했지만 영업이익은 1899억원으로 전년동기대비 797% 대폭 증가했다. 순손실은 1331억원으로 적자가 지속됐다.

여객 및 화물 수송량이 증가했지만, 제트유가 급락으로 유류할증료 축소와 수송단가(Yield) 약세가 나타나면서 전체 매출액은 전년동기대비 정체를 보였다. 하지만 유가하락으로 1분기 유류비는 전년동기대비 23.6% 감소한 7887억원으로 급감했고 영업이익 급증세로 연결됐다.

아시아나항공은 1분기 매출액은 전년동기 0.5% 감소한 1조4079억원, 영업이익770억원, 당기순이익 596억원으로 각각 흑자전환을 기록했다. 1분기는 유가 하락 영향으로 유류비가 전년동기대비 31% (약 1,600억원) 하락한 것이 영업이익 개선의 주 요인으로 작용한 것으로 나타났다. 화물운송은 핵심 노선인 미국선에서 전년동월대비 11.4% 증가하는 등 안정적인 흐름을 이어갔다.

국토교통부는 2분기에도 운항 및 공급 증가, 환율과 유가로 인한 가격부담 완화에 따른 수요 증가 등으로 여객 및 화물 성장세가 지속될 것으로 전망했다.

<이경희 부장, 정지혜 기자, 최성훈 기자, 이명지 기자>

많이 본 기사

- ‘부산 환적·광양 수출입’ 컨물동량 1%대 성장한국해양교통안전공단 이사장 공개 모집태웅로직스, 이천 풀필먼트센터 구축…이커머스 물류 진출부산항 컨테이너 물동량 2488만TEU…최대치 경신국제물류협회, 마이스터고 대상 ‘영마이스터 물류캠프’ 운영기고/ 선박건조계약상 하자보증시 면책조항의 해석“한국해운 80년 역사 담았다” 해운역사기념관 개관해수부 신임 해사안전국장에 이수호 국장 임명엑소텍, 프랑스서 물류 자동화 행사 ‘엑소서밋 2026’ 개최‘컨선·LNG운반선 덕’ 선박수출액 8년만에 300억弗 돌파

- 인천항만공사, 인공지능 기반 혁신 우수사례 발굴 주력인사/ 국립목포해양대학교인사/ 해양수산부스위스 MSC, 부산-지중해 항로 개편…운송시간 단축지난해 中-유럽 정기화물열차 317만TEU 운송…전년比 8%↑부산신항만, 에너지 취약계층 지원 성금 전달Hainan FTP's First Month of Island-Wide Special Customs Operations B...MSC Highlights Expanded Intermodal Solutions Across Africa싱가포르항공, 싱가포르-리야드 직항 노선 신설팬스타그룹, 밸런타인·화이트데이·설연휴에 테마 크루즈 운영

스케줄 많이 검색한 항구

0/250

확인